浜口です。

私は長期的には日本株に強気なんです。背景の一つに、景気は冴えなくても、日本株のEPSが増加するシナリオを持っているからなんですね。国内企業の財務・投資行動が、ここ数年、ようやく変化してきたように思うんです。このことはあけましておめでとうございます。今年の日本株式市場見通しを少々。でも触れているんですが、今回はここのところを少し、踏み込んで説明しましょう。

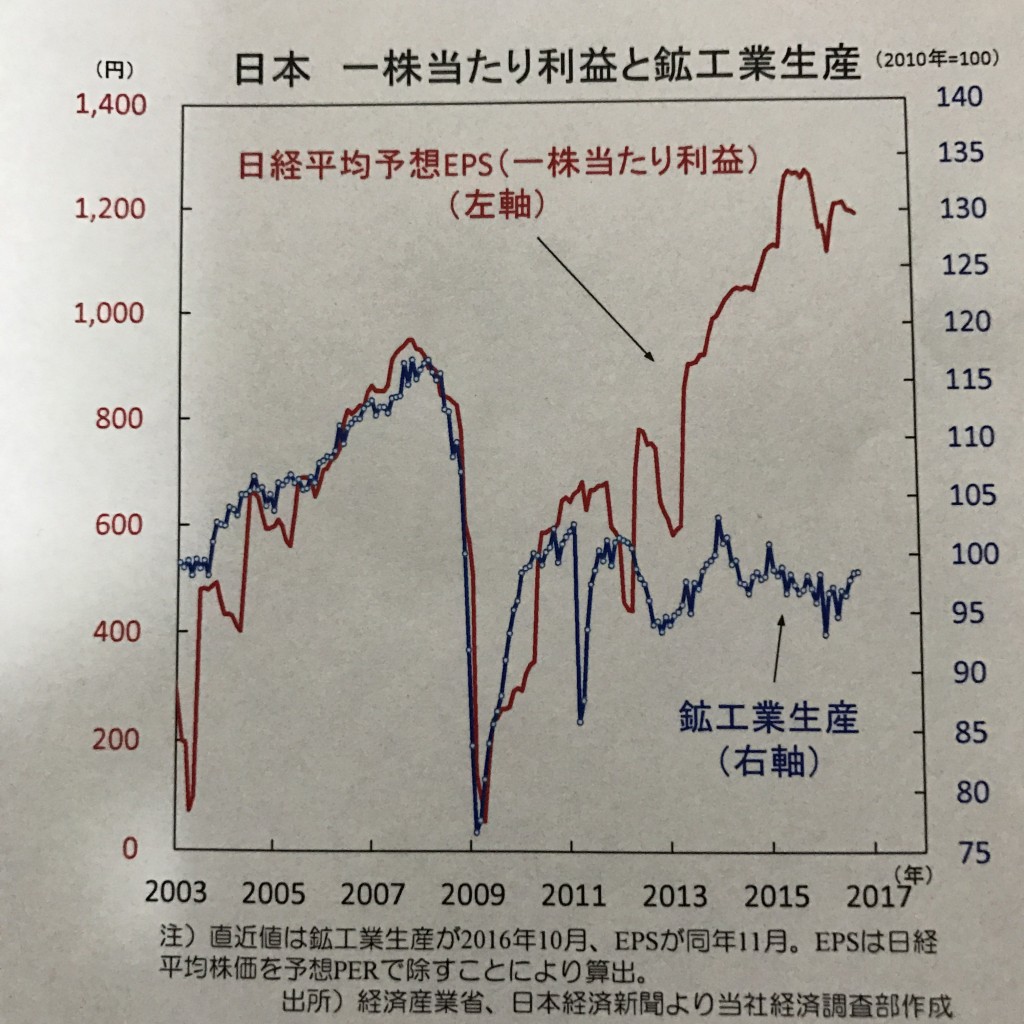

2012年あたりから、鉱工業生産は横ばい。つまり製造業中心に、景気はさえない。にもかかわらず、日経平均予想EPSは、明確に右肩上がりになっている。この点は要注目です。この増益基調は今後も変わらないでしょう。なお当文章に用いられているグラフは両方とも、三菱UFJ投信HPに掲載されているものです。

日本株が増益基調と考える理由は2点。①キャッシュリッチな企業が、主に海外企業へのM&Aを活発化させている。黒字企業の買収により、連結ベースのEPSを増加傾向にさせている。②自社株買いの増加傾向。これもやはり、EPSの向上に寄与する。足元で国策として唱えられている「コーポレートガバナンス・コード」が株主に対する利益還元の一環として、自社株買いを増加させている。この点も、増益に寄与。この状況は、今後も継続する。なおこの自社株買いは月次ベース。年間に直すとx12ですから、6兆円以上となる。日銀のETF買い7兆円にも肉薄する。もの凄い金額ですよね。

また2008年ぐらいから、国内民間企業の現預金は増加傾向となっている。理由は2点。まず、日本の企業の設備投資が2008年以降あまり増えてなく、企業の内部留保が増加していること。リーマンショックの影響で、この辺り、慎重な対応になったと考えます。加えて、足元のマイナス金利に象徴される低金利のポジティブな側面が大きい。銀行貸出については、確かに銀行は利ザヤはあまりとれていないが、貸出額時代は増加傾向にある。企業による低利の社債調達が活発化している。その結果、企業の積み上がった内部留保に加え、貸し出しや社債発行に伴う低利資金が、M&Aや自社株買いに回っている図式となっているわけです。

今後、この状況は引き続き継続、もしくは加速する可能性が高く、企業のEPSの増加から、日本株が長期的に上昇する展開が期待できると考えます。新聞紙上でも、最近は週に一つや二つは、大型M&Aの記事が掲載されてますよね。

このM&Aと自社株買いは、アメリカが20年以上前から行っていること。日本もようやく、アメリカの「真似」ができるようになりつつあるということですね。これにより日本株もアメリカ株のように、上昇トレンドが続くのではないかなと。そう期待している次第です。どうなるか。

Speak Your Mind